Содержание:

Давайте сразу условимся – даже если Ваша компания номинальная и открыта только для ВНЖ, или вы не получаете прибыль и пока не ведете деятельность – это не избавляет Вас от необходимости сдачи отчетов, что бы ни говорили русскоязычные специалисты по открытию компаний на острове.

Индонезийское законодательство на этот счет неумолимо – ЕСТЬ КОМПАНИЯ? – ОНА ДОЛЖНА ПОДАВАТЬ 3 ВИДА ОТЧЕТОВ. ЕСТЬ ИНВЕСТОР? – ОН ДОЛЖЕН ПОДАВАТЬ 1 ОТЧЕТ

В статье разберем, какие именно. К тому же я покажу, как выглядят эти отчеты и дам четкий пошаговый план, как начать легальное взаимодействие с местными контролирующими органами в самом конце статьи. Дочитайте до конца, это полезно.

Все отчеты взяты из нашей практики, поэтому имена и контактные данные заштрихованы в целях сохранности персональной информации.

1 – Ежемесячный отчет

В этот отчет входит информация по расходам компании за месяц. Обычно, он основывается на цифрах, которые проходят через Ваш корпоративный банковский счет.

Я не буду останавливаться на том, какие налоги для какого дохода/расхода нужно платить. Это Вы почитаете ЗДЕСЬ https://bali-legal.com/nalogi-v-indonezii.

Скажу лишь, что ДЛЯ КАЖДОГО ТИПА НАЛОГОВ СОЗДАЕТСЯ ОТДЕЛЬНЫЙ ОТЧЕТ.

Например, Вы, как ресторан, платите так называемый, PHR – местный налог для отелей и ресторанов в размере 10%. Для него будет отдельный отчет.

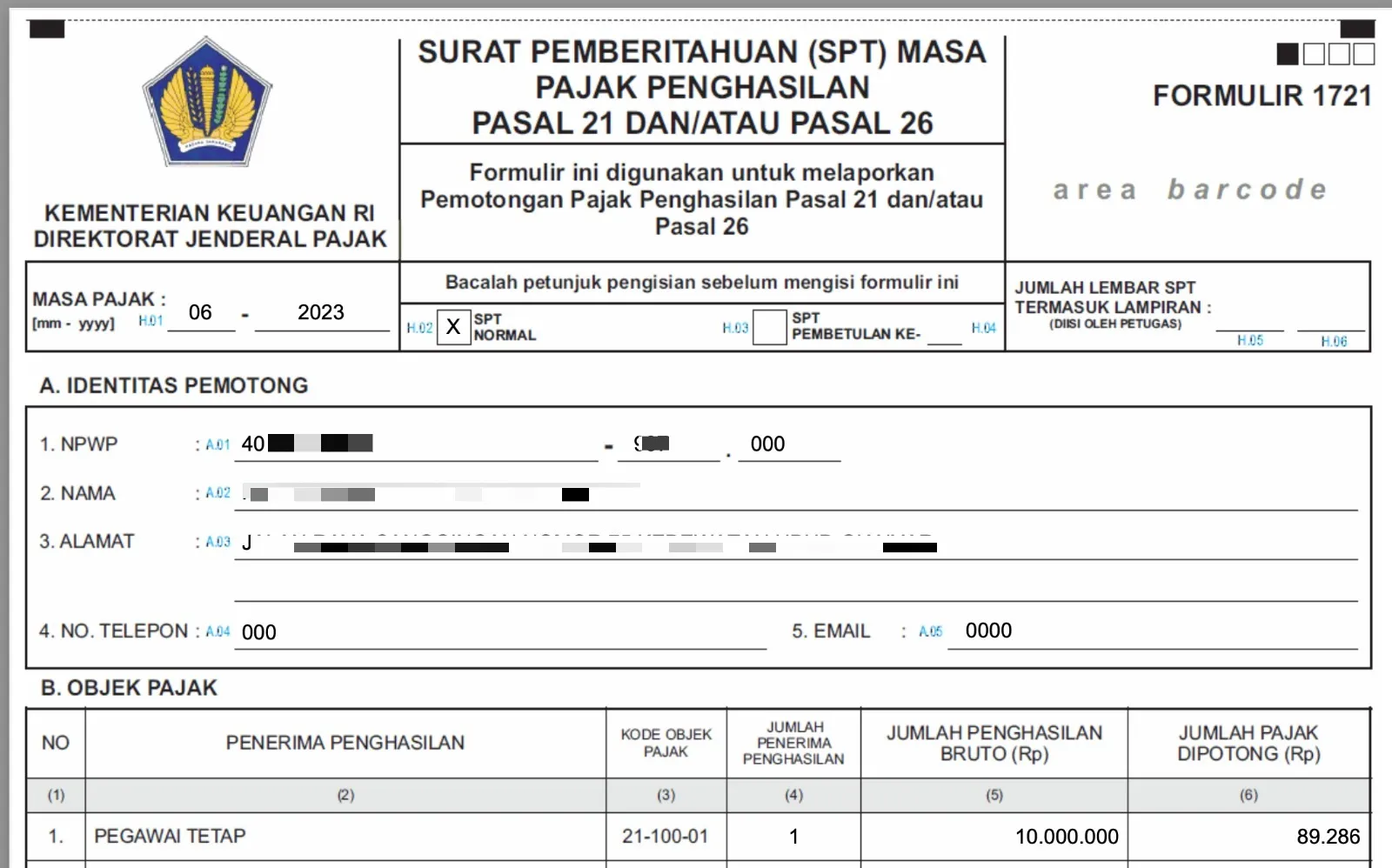

Для стандартного Tax art 21 (Налог на зарплату сотрудников) – отчет будет выглядеть так:

Здесь указана сумма заработной платы на постоянных сотрудников и сумма взысканных на этом основании налогов. В самой декларации учитывается порядка 18 статей расходов, которые могут быть связаны с зарплатой сотрудников и оплатой труда.

А так выглядит отчет о налогах, уплаченных на основании расходов по статьям использования услуг подрядчиков и аренды помещений (Tax art 23 и 4(2)).

БОЛЬШЕ О НАЛОГАХ ИНДОНЕЗИИ ЗДЕСЬ https://bali-legal.com/nalogi-v-indonezii.

Когда можно не сдавать ежемесячный отчет?

Если у Вас нет фактических доходов/расходов, проходящих через расчетный счет компании (или даже нет расчетного счета), Вы можете начать сдавать этот отчет ТОЛЬКО, КОГДА БУДЕТ ПРЕДМЕТ ОБЛОЖЕНИЯ НАЛОГОМ:

Любой расход

Любой доход

Если у Вас номинальная компания и Вы не ведете реальной деятельности – такой отчет как правило не сдают.

Какие последствия, если не сдавать?

Возможная налоговая проверка для бизнеса, ведущего свою деятельность или даже для номинальной компании. Проверка действующего бизнеса не так страшна, ведь тут можно просто отделаться штрафом, а вот проверка номинальной компании, открытой с целью получения КИТАСа легко превращается в штраф около 10 000 USD или депортацию.

Штрафы за несвоевременную сдачу для действующего бизнеса не такие большие, однако если игнорировать сдачу отчетности полностью – сумма будет расти довольно быстро.

2 – Ежеквартальный отчет

Когда Вы открываете компанию в Индонезии, в уставных документах обязательно должна быть указана сумма инвестиций, которые эта компания планирует вложить в свой уставный капитал в ближайшее время. Эта процедура называется планом компании по инвестициям.

Минимальный план по инвестициям сейчас – 10 000 000 000,00 IDR или около 700 000 USD. Сумма немаленькая и большинство компаний, открывающих свои офисы на территории Индонезии не вкладывают ее сами, а вносят постепенно (или даже не вносят вовсе, но об этом в отдельных статьях).

Чтобы контролировать выполнение компаниями с иностранным участием плана по инвестициям, изменение числа сотрудников и вопросы лицензирования бизнеса была создана структура, называемая OSS – Online Single Submission или Perizinan Berusaha Terintegrasi Secara Elektronik.

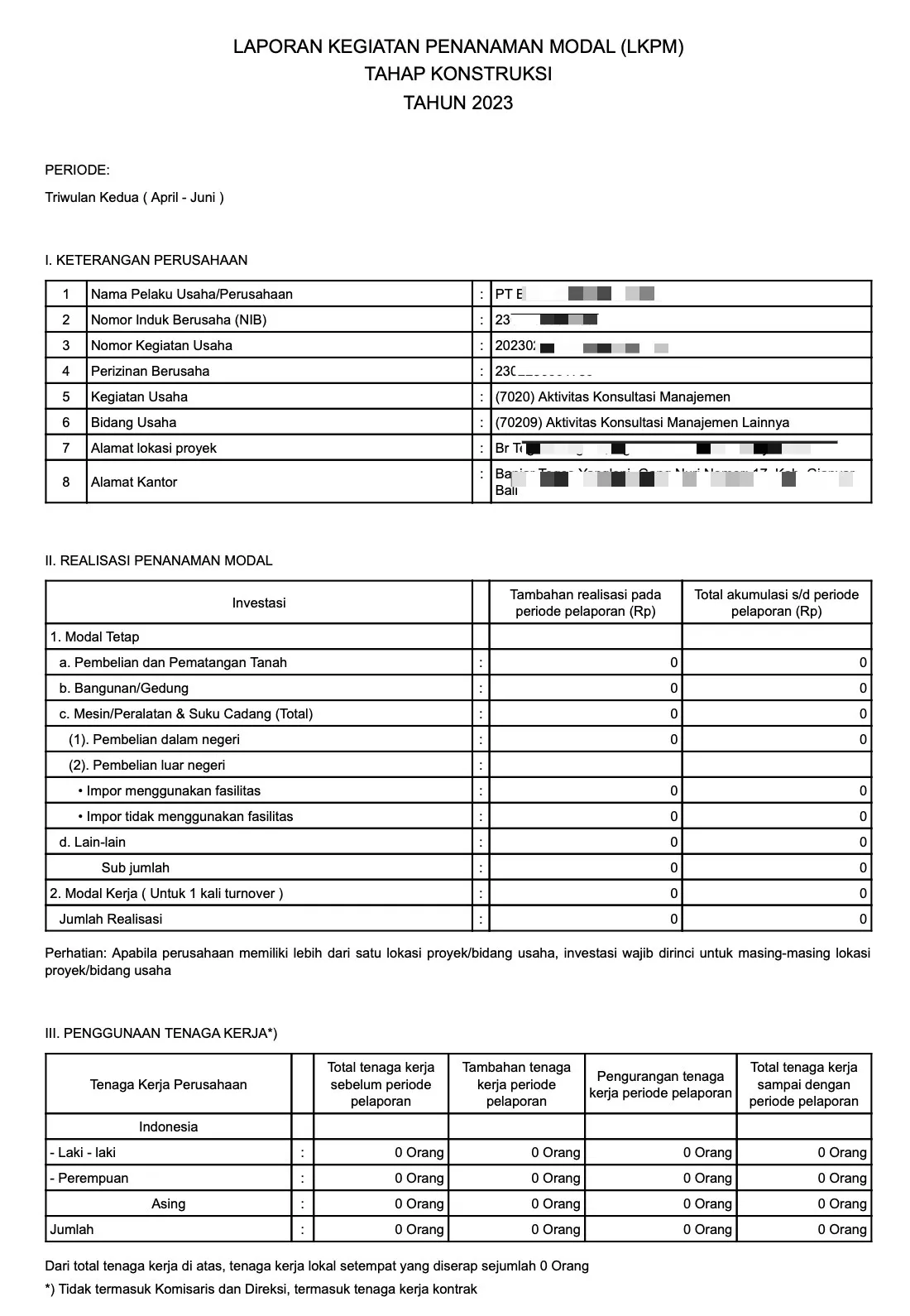

Эта система требует от бизнеса предоставлять так называемый LKPM:

В самом отчете указываются 2 основных пункта:

Изменение численности сотрудников. Если появился новый сотрудник – обязательно указать это в отчете.

Изменение уставного капитала. Для номинальных компаний обычно показывается нулевое изменение, как в примере.

Когда можно не сдавать отчет?

НИКОГДА. У Вас нет возможности не сдавать этот отчет по очень простой причине – ЭТИ ОТЧЕТЫ ЖЕСТКО КОНТРОЛИРУЮТСЯ. Если Вы не сдали отчет в первый квартал – Вам придет письмо от OSS с предупреждением. Во второй квартал не сдан отчет – последнее предупреждение с требованием подать отчет и санкциями. В третий квартал не сдан отчет – выездная проверка и штраф.

Как Вы можете понять – на этом “сыпятся” многие номинальные бизнесы, у которых нет ни постоянного офиса, ни оборота, ни бизнеса. Да и для реально существующих предприятий игнорировать этот отчет абсолютно бессмысленно.

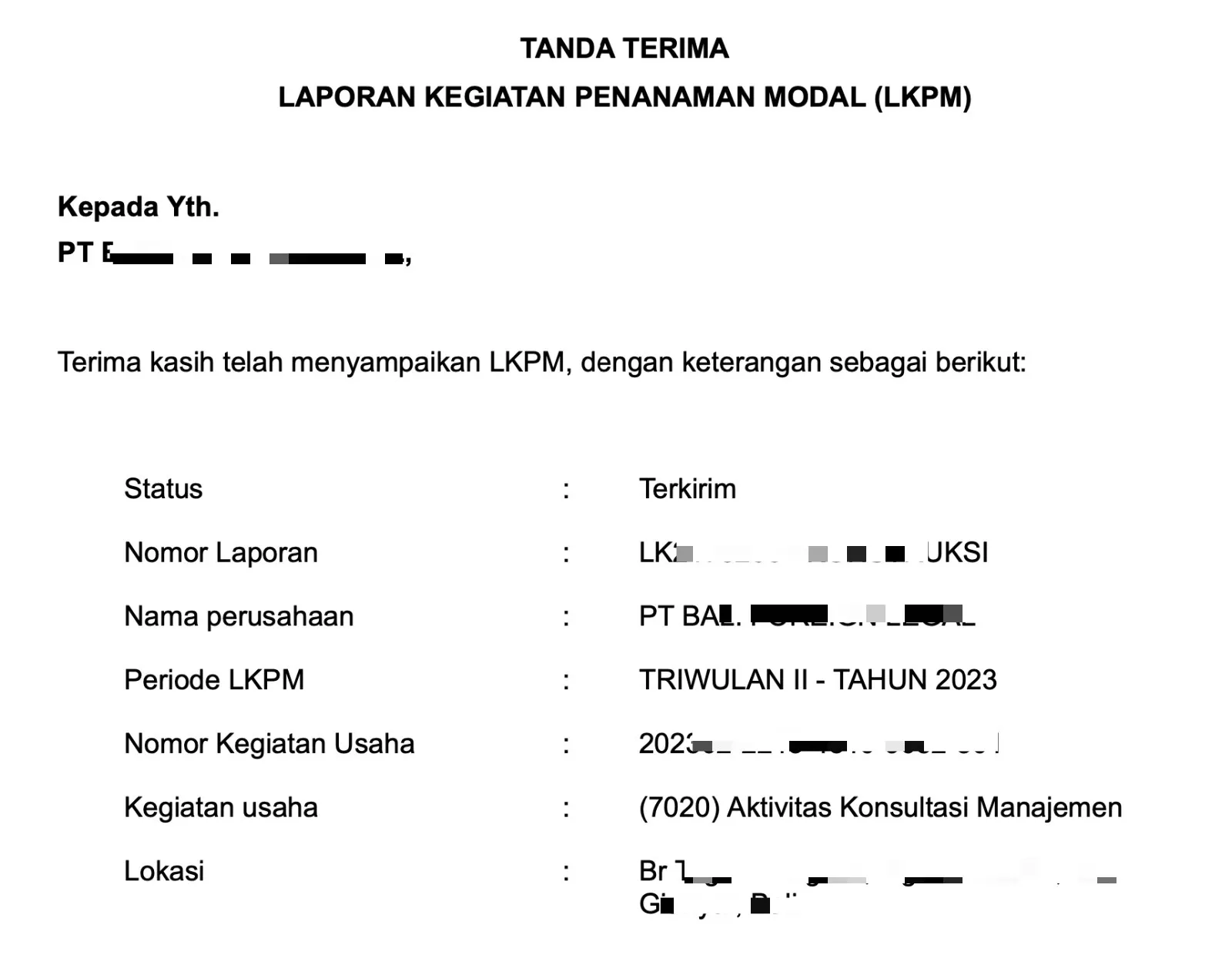

После сдачи отчета Вам приходит документ о том, что отчет принят:

Какие последствия, если не сдавать?

Как я уже говорил – проверка бизнеса. Если не найдут бизнес по адресу регистрации – будут искать учредителей, а это уже серьезно и напрямую говорит о возможном большом штрафе или даже депортации с острова.

Рекомендация!

ДАЖЕ ЕСЛИ ВЫ КОМПАНИЯ БЕЗ ДЕЯТЕЛЬНОСТИ – СДАВАЙТЕ НУЛЕВОЙ КВАРТАЛЬНЫЙ ОТЧЕТ (LKPM), КАК В ПРИМЕРЕ или обратитесь к нам ЗДЕСЬ – мы поможем с этим вопросом.

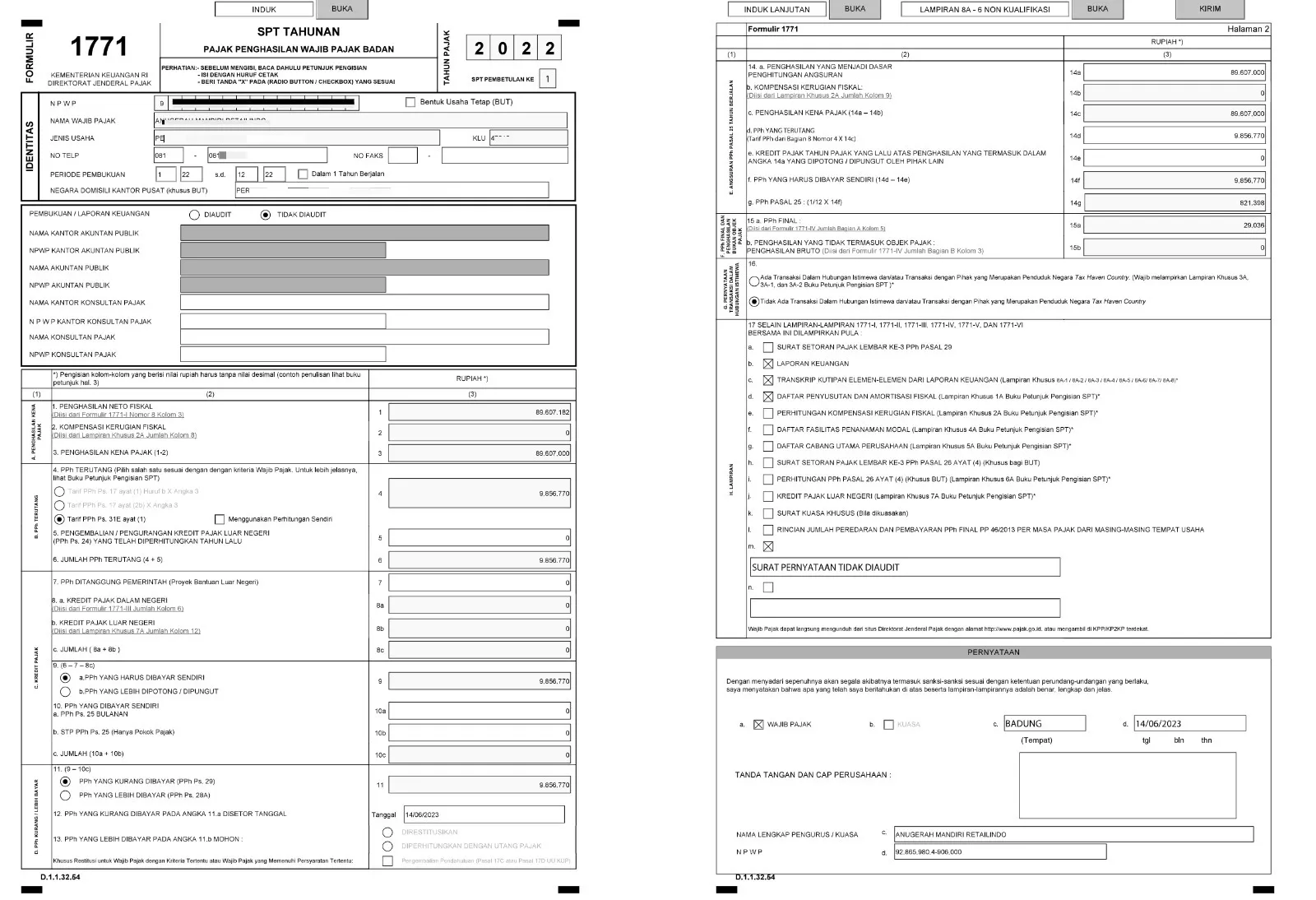

3 – Годовой отчет компании

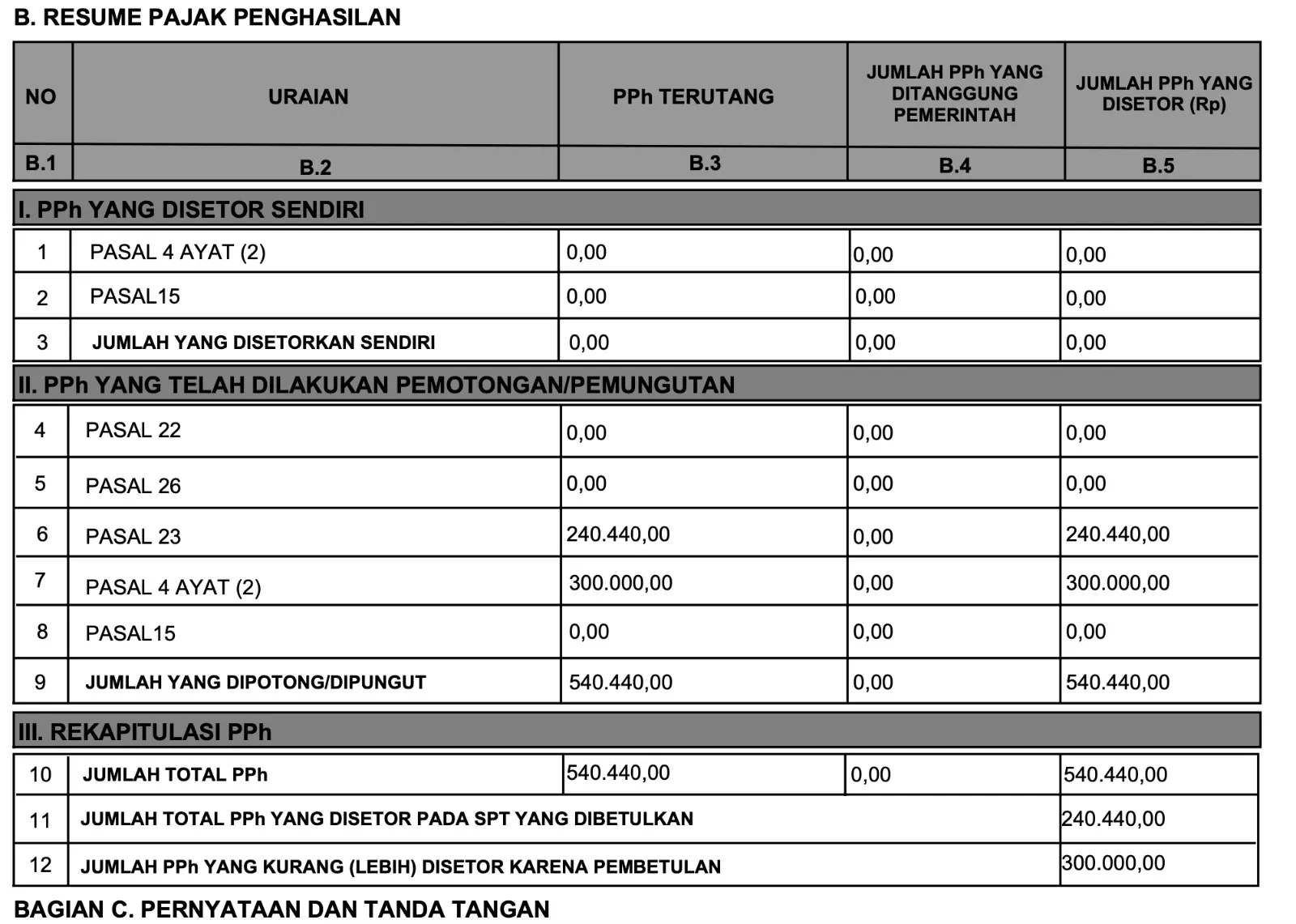

Годовой отчет включает в себя всю сводную информацию по всем предыдущим отчетам + отчет о доходах/расходах бизнеса. Сдается до конца апреля года, следующего за отчетным.

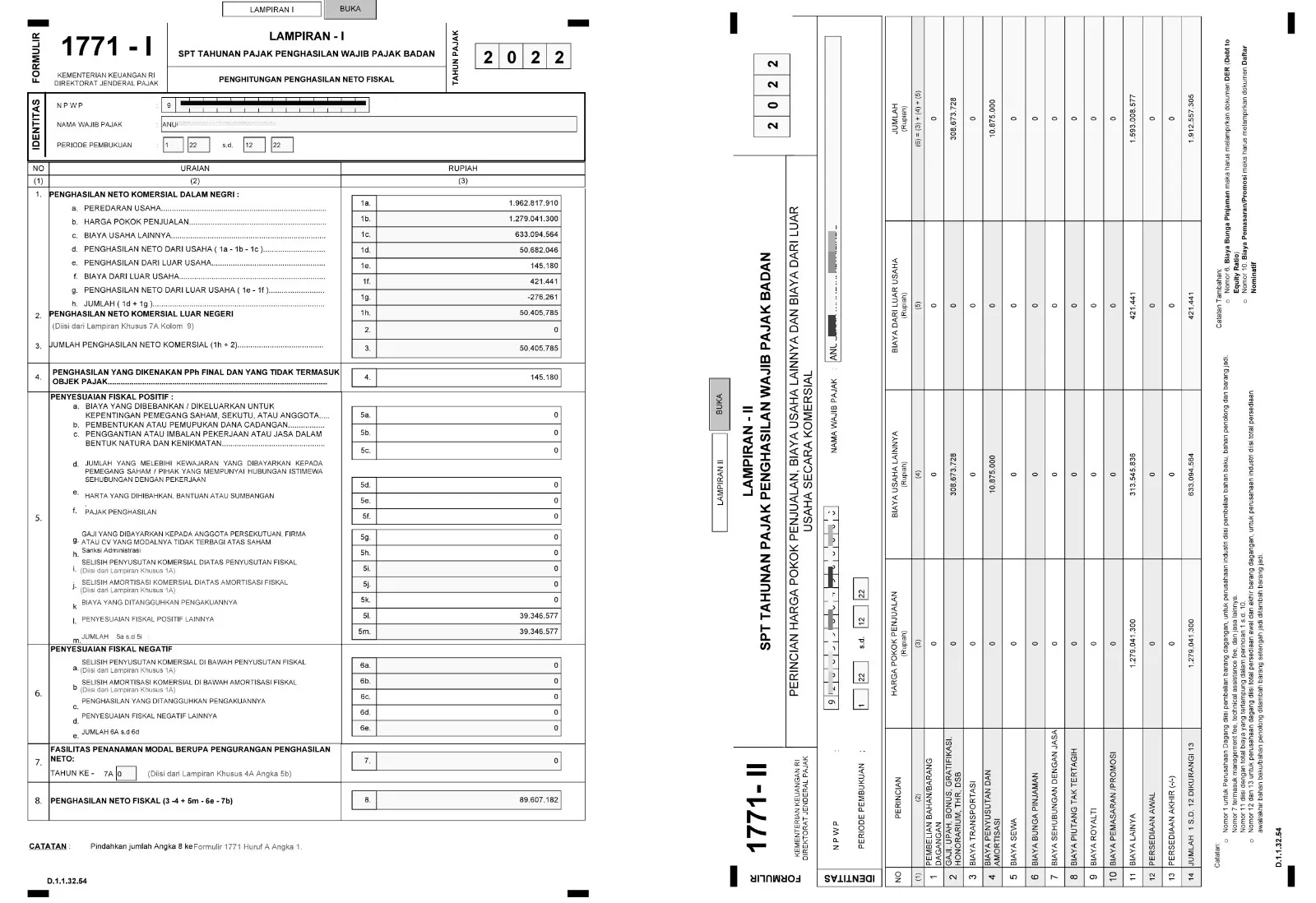

В годовом отчете Вашей компании Вы указываете какие налоги по доходам и расходам уже были уплачены за последний год. Это довольно большой документ на 18 – 25 страниц, поэтому я не буду выкладывать сюда его целиком. Только РАЗБЕРЕМ НЕСКОЛЬКО ВАЖНЫХ МОМЕНТОВ ДЛЯ ВИЗУАЛЬНОГО ПОНИМАНИЯ.

Здесь, наверное, можно и не переводить. Указывается заявленная чистая прибыль и налог, уплаченный за период.

Обратите внимание, что сумму своей прибыли вы заявляете самостоятельно. Первые 3 года существования компании с большой долей вероятности никакие проверки вам не страшны (если вы аккуратно сдаете отчеты) поэтому, большинство предпринимателей заявляют в качестве прибыли всю прибыль, проходящую официально через расчетный счет компании.

Далее идет разбивка прибыли по основаниям.

Уточню один момент. Как директор или комиссар вы не можете сдавать этот отчет из-за того, что у Вас, как у физического лица нет такой лицензии. В любом случае действующий бизнес нанимает для сдачи отчетов сотрудника с лицензией.

Я уже описывал сколько стоит найм сотрудника на бухгалтерию в НАШЕМ БОЛЬШОМ ГАЙДЕ ПО НАЛОГАМ. Если еще не получили его, кликайте СЮДА https://bali-legal.com/files/Guide-po-nalogam.pdf.

Вы также можете обратиться к нам, для того, чтобы наша команда позаботилась о ваших отчетах и помогла вести бизнес “в белую”. Для этого просто заполните форму ЗДЕСЬ и наш менеджер с Вами свяжется.

Сдача этого отчета подписывается директором и контролируется комиссаром. Все подписи делаются электронно через систему удаленной сдачи отчетов E-FIN.

Когда можно не сдавать этот отчет?

Также как и квартальный отчет – СОВЕТУЮ ЕГО СДАВАТЬ! Очень правильный ход даже для номинальной компании – НАСТРОИТЬ ВЗАИМОДЕЙСТВИЕ С ГОСУДАРСТВЕННЫМИ ОРГАНАМИ ИНДОНЕЗИИ.

Вот какие 5 основных шагов нужно сделать Вам, как бизнесу, чтобы наладить это взаимодействие:

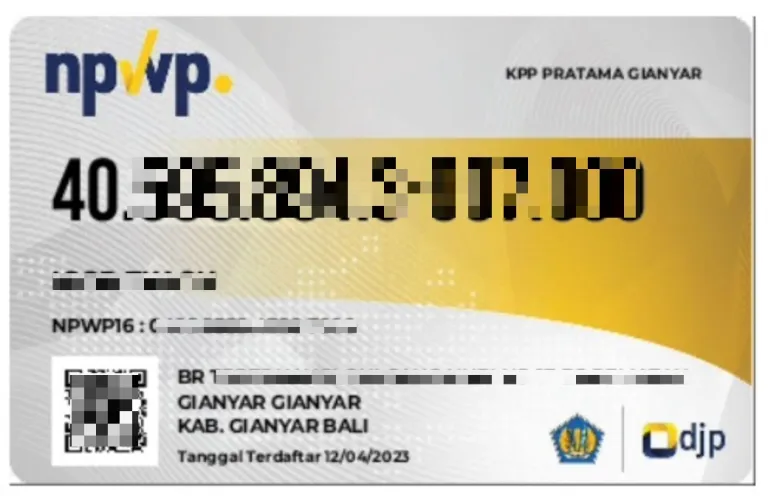

Открыть налоговый номер (NPWP) на себя, как на директора. Это позволит Вам сдавать отчеты удаленно

Нанять специалиста, который будет сдавать отчеты за вашу компанию и иметь лицензию. Можно просто обратиться к нам – ЗДЕСЬ

Подключиться к системе удаленной сдачи отчетов E-FIN

Сдавать ежеквартальный отчет (пусть даже нулевой)

Сдавать годовой отчет (пусть даже нулевой)

Какие последствия, если не сдавать?

Те же самые – обратите на себя внимание со стороны проверяющих организаций. Последствия могут разными. От депортации для номинальщиков, если Вас все-таки найдут, до штрафов или отзыва лицензий на ведение деятельности для реальных компаний.

ВАЖНО!!!

Если Вы показываете отрицательную доходность компании в течение 3-х лет последовательно – 100% повлечет проверку на предмет ПРИЗНАНИЯ ПРЕДПРИЯТИЯ БАНКРОТОМ.

4 – Годовой отчет на директора, учредителей

Наконец, последний пункт, не относящийся к компании, но относящийся к директору/комиссару компании.

С того момента, как вы получите местный NPWP (налоговый номер, как в примере), Вы обязаны сдавать свой налоговый отчет каждый год по тем доходам, которые вы получаете на территории Индонезии.

Пока у Вас его нет – сдавать отчеты по Вашим доходам в Индонезии Вы во-первых не можете, а во-вторых не обязаны.

Многие наши сограждане пытаются, имея компанию, УЙТИ ОТ НЕОБХОДИМОСТИ ОТКРЫВАТЬ НАЛОГОВЫЙ НОМЕР, и это правильно, если вы планируете находиться в “СЕРОЙ ЗОНЕ”. То есть открыли номинальную компанию и всячески скрываете свои доходы, надеясь на хорошую карму и на небольшое везение.

Но если рассматривать ту схему, которую я предлагаю использовать (из 5 пунктов, см. Выше) то налоговый номер нужно открыть в момент:

Когда у Вас появляются первые доходы на счету компании (то есть когда возникает необходимость делать отчеты)

Когда Вы сразу решили действовать в легальном поле и планируете сдавать нулевую отчетность.

В годовом отчете директора указывать ВСЕ ДОХОДЫ, полученные Вами от Вашей деятельности НЕОБЯЗАТЕЛЬНО. Особенно, если эти средства приходят на криптокошельки, карты третьих стран, наличными и т.д.

Что указать в отчете?

Доходы, полученные как прибыль и распределенные как дивиденды от Вашей компании. То есть суть Вы уже уловили. Если компании нулевая – то и прибыль Вы не получаете. Если компания имеет обороты и распределяете прибыль (в том числе зарплату Вам как директору/комиссару) – отчитайтесь об этом в конце года

Когда можно не сдавать этот отчет?

Когда нет налогового номера и Вы не ведете деятельность на территории Индонезии. Хотя с моей точки зрения это рискованно – тем не менее, схема пока работает.

Какие последствия, если не сдавать?

Для работающего предприятия последствия неприятные. Если Вы не сдаете отчет на себя, как на директора, получая при этом официальную прибыль – Вы подставляете не только себя, но и свой бизнес. Такие налоговые проверки случаются часто. Проверяют реальные доходы, поступающие на Ваши личные счета, сверяют эти доходы с доходом предприятия. Приходится доказывать источник происхождения средств, давать разъяснения, платить взятки.

Главная цель этой моей статьи довольно проста. Я бы хотел, чтобы те, кто приезжает на остров поняли – ЕСЛИ ВЫ ОТКРЫВАЕТЕ ЗДЕСЬ БИЗНЕС/КОМПАНИЮ И НЕ НАЧИНАЕТЕ ВЗАИМОДЕЙСТВОВАТЬ С МЕСТНЫМИ ОРГАНАМИ ВЛАСТИ – ОНИ НАЧИНАЮТ ВЗАИМОДЕЙСТВОВАТЬ С ВАМИ

ЧТОБЫ ВЕСТИ БИЗНЕС “В БЕЛУЮ” И ПРАВИЛЬНО – НАПИШИТЕ НАШЕМУ МЕНЕДЖЕРУ ИЛИ ПРОСТО ЗАПОЛНИТЕ ЗАЯВКУ НА СОПРОВОЖДЕНИЕ БИЗНЕСА И СДАЧУ ОТЧЕТОВ ТУТ или ТУТ.

Вместе, сделаем жизнь на острове комфортной

Быстрый способ связаться с нами

Оставьте заявку и наш менеджер свяжется с вами в ближайшее время!